財經&生活補給站

整理/公關部

熱門發燒理財、生活等相關議題,都將在財經新聞一一呈現。

二○一九年綜所稅相關作業 報您知

PART 1節稅優惠財政部北區國稅局表示,所得稅制優化方案之「所得稅法」部分條文修正案,自二○一八年度施行,民眾於二○一九年五月申報二○一八年度綜合所得稅時,得適用調整後之扣除額額度、累進稅率及股利所得課稅新制。

綜合所得稅修正重點說明如下:

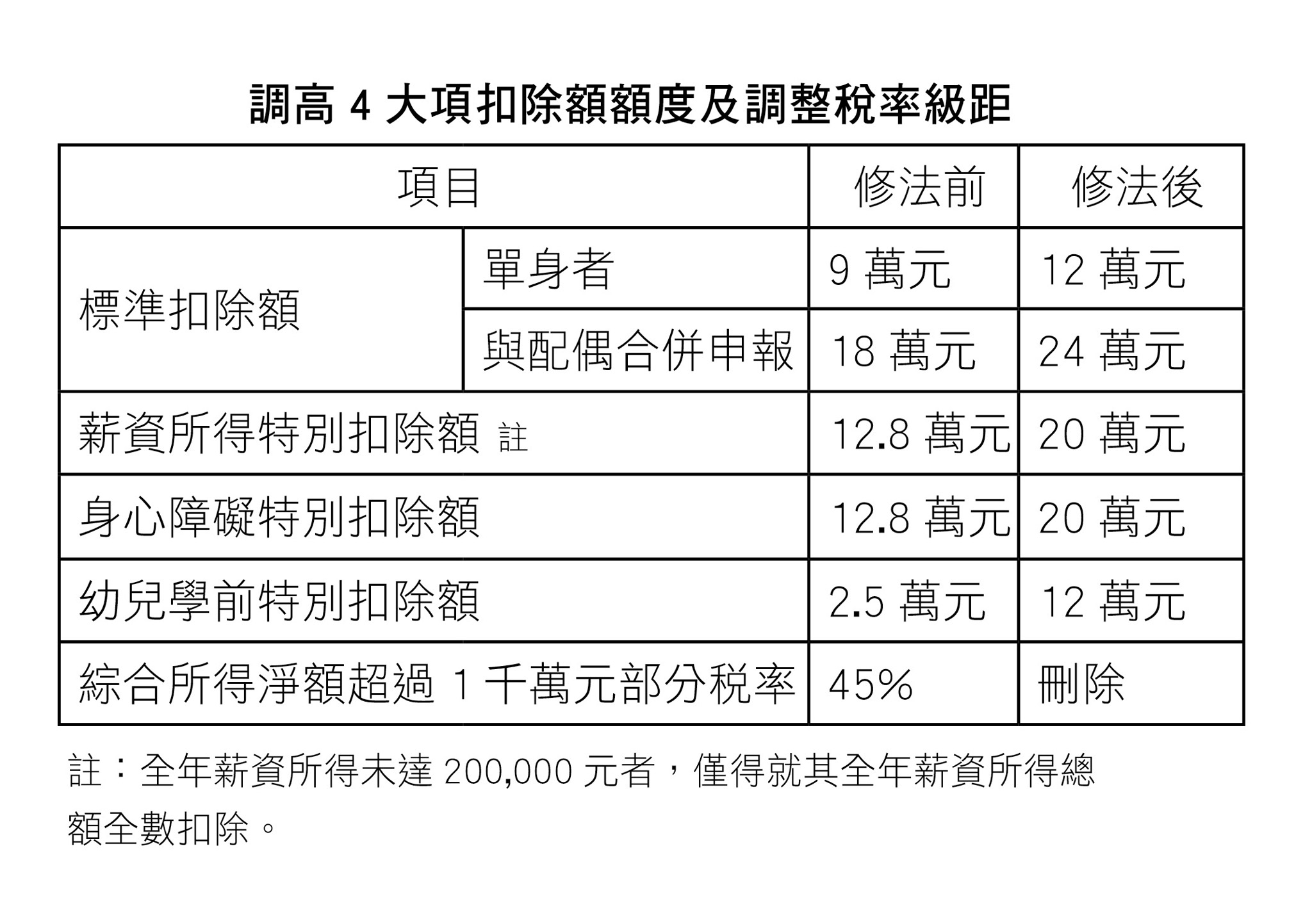

一、 調高四大項扣除額額度及調整稅率級距(詳附表)。

▲調高4大項扣除額額度及調整稅率級距表。

二、個人居住者(內資股東)之股利所得課稅新制:

個人居住者二○一八年獲配之股利所得計稅方式就下列二種方式擇一擇優適用:

(一)股利併入綜合所得總額課稅,並按股利之八․五%計算可抵減稅額,抵減應納稅額,每一申報戶可抵減金額以八萬元為限,全年股利所得約九四萬元以下者可全額享有抵減稅額。

(二)股利按二八%稅率分開計算稅額,不得減除免稅額及各項扣除額,與其他類別所得計算之應納稅額合併報繳。

PART 2免填發作業

二○一九年所得稅各式憑單免填發作業,採行「原則免填發,例外予以填發」,且自二○一九年一月一日起,擴及中華民國境內居住個人取得分離課稅所得,納入各式憑單免填發作業範圍;但納稅義務人要求填發時,憑單填發單位仍應填發,不得拒絕。

有關憑單免填發相關資訊,南區國稅局特別說明如下:

一、適用免填發憑單之範圍,應符合下列情形:

(一) 納稅義務人(所得人)為在中華民國境內居住之個人(含境內居住之國人及外僑)。

(二)憑單填發單位需於二○一九年一月三十一日以前已向稽徵機關申報二○一八年度扣繳憑單、免扣繳憑單、股利憑單及相關憑單。

(三)扣繳、免扣繳或股利資料經稽徵機關納入結算申報期間提供所得資料查詢服務,或分離課稅憑單。

二、所得憑單資料查詢管道:

(一)以自然人憑證、已申辦「健保卡網路服務註冊」之全民健康保險保險憑證或金融憑證,於五月份透過綜合所得稅結算申報軟體於網路查詢。

(二)於綜合所得稅結算申報期間親自或委託他人至國稅局臨櫃查詢。

(三)適用稅額試算服務者,可參考國稅局寄發的綜合所得稅稅額試算通知書所列所得資料。

(四)以稽徵機關核發的查詢碼或以稅額試算通知書列印的查詢碼,加上身分證統一編號、二○一八年十二月三十一日戶口名簿上所載之戶號及出生年月日,透過綜合所得稅結算申報軟體於網路查詢。

(五)向憑單填發單位申請填發憑單。

二○一八年新設立公司

年度營利事業所得稅計算方式

財政部台北國稅局表示,近來有民眾來電詢問,公司於二○一八年四月一日設立,二○一八年度課稅所得額在五○萬元以下,其營利事業所得稅應納稅額如何計算?

該局說明,依所得稅法第四○條規定,營業期間不滿一年者,應將其所得額按實際營業期間相當全年之比例(營業期間不滿一月者,以一月計算),換算全年所得額,依規定稅率計算全年度稅額,再就原比例換算其應納稅額。又所得稅法部分條文修正案於二○一八年二月七日公布,營利事業所得稅稅率自二○一八年度起由一七%調高至二○%,但全年課稅所得額在新台幣(以下同)十二萬元以下者免徵,超過十二萬元未逾五○萬元者,其所得稅稅率分三年漸進式調高,即二○一八年度稅率為一八%、二○一九年度稅率為一九%,二○二○年度及以後年度按二○%稅率課稅。但其應納稅額不得超過營利事業課稅所得額超過十二萬元部分之半數。

該局就營業期間不滿一年,營利事業所得稅計算方式舉例說明如下:

(一)假設甲公司於二○一八年四月一日設立營業期間(二○一八年四月一日至 十二月三十一日)課稅所得額為一二六○○○元,其依上述規定計算之應納稅額為一八○○○元,計算方式:

1. 按營業期間所得額換算全年所得額為一六八○○○元(126,000元×12/9=168,000元),已超過起徵額十二萬元,未逾五○萬元,故適用之稅率為一八%。

2. 以換算全年所得額計算全年應納稅額為三○二四○元(168,000元×18%=30,240元);但因應納稅額不得超過營利事業課稅所得額超過一二○○○○元部分之半數,即二四○○○元【(168,000元-120,000元)×1/2】,故全年應納稅額為24,000元。

3. 按營業期間比例換算之應納稅額為一八○○○元(24,000元×9/12=18,000元)。

(二)假設甲公司營業期間(二○一八年四月一日至十二月三十一日)課稅所得額為三九○○○○元,其依上述規定計算之應納稅額為七八○○○元,計算方式:

1. 按營業期間所得額換算全年所得額為五二○○○○元(390,000元×12/9=520,000元),已超過五○萬元,故適用之稅率為二○%。

2. 以換算全年所得額計算全年應納稅額為一○四○○○元(520,000元×20%=104,000元)。

3. 按營業期間比例換算之應納稅額為七八○○○元(104,000元×9/12=78,000元)。

該局提醒,營利事業於辦理二○一八年度及以後年度營利事業所得稅申報時,應特別留意適用稅率之變動,以免影響自身權益。

統一發票兌獎新制多元服務

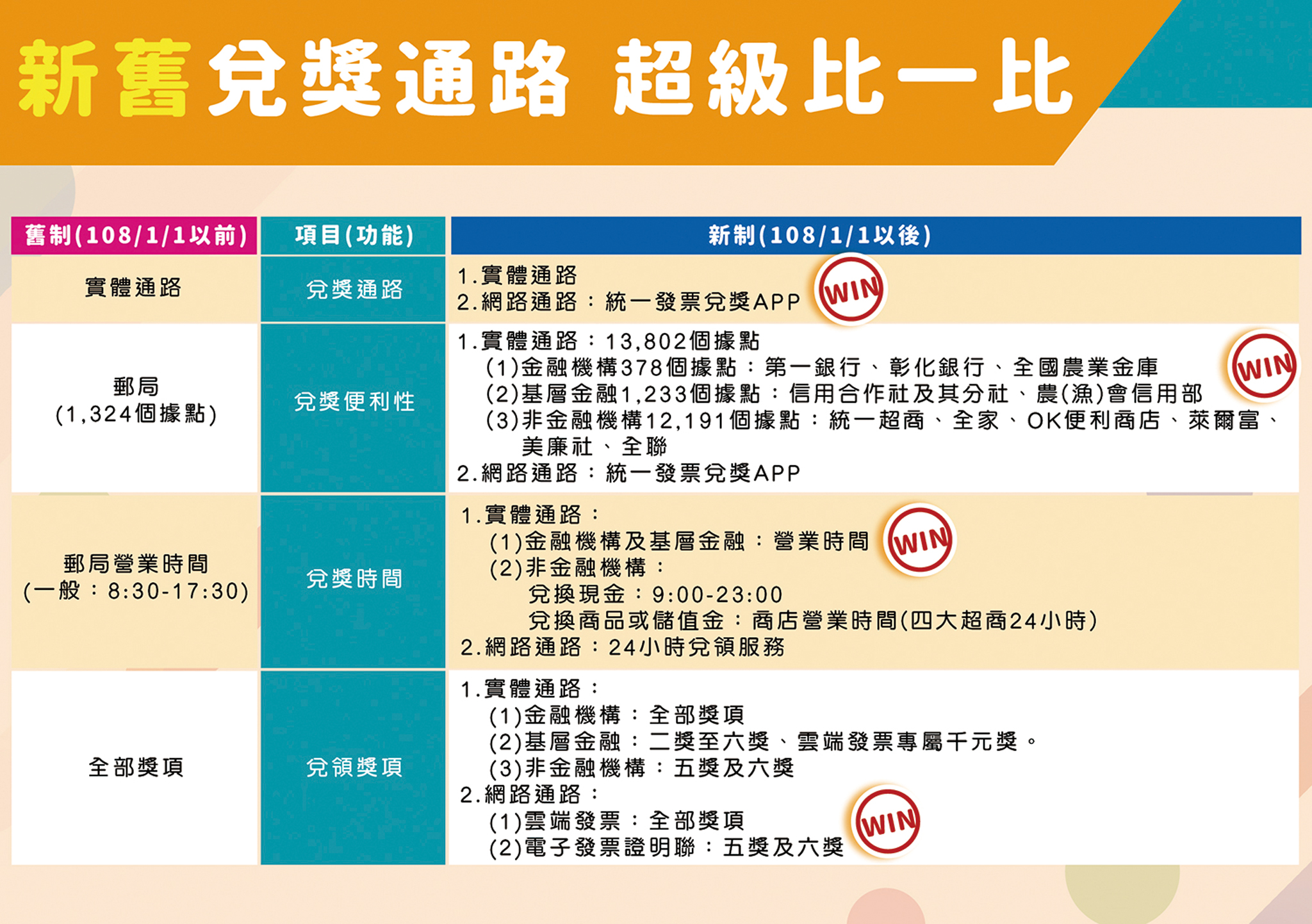

為提升民眾兌獎便利性及落實雲端發票從開立至兌獎全程無紙化,財政部自即日起推動統一發票兌獎多元服務措施,除新增網路APP兌獎服務,並增加實體代發獎金據點。兌獎據點由現行郵局一千三百多個據點,改由第一銀行、彰化銀行、全國農業金庫、農(漁)會信用部、信用合作社、統一超商、全家便利商店、萊爾富便利商店、OK便利商店、全聯、美廉社等一萬三千多個兌獎據點,方便民眾兌獎。

財政部中區國稅局表示,新增網路APP兌獎系統,可協助民眾匯集以手機條碼、悠遊卡、一卡通、icash及信用卡等載具儲存雲端發票,進行發票管理及掌握消費資訊,並提供二十四小時兌獎服務,不受代發獎金單位營業時間限制,確保民眾領獎權利。

▲新舊兌獎通路超級比一比。

個人捐贈財產給財團法人 應先申報贈與稅

經審查核發證明書後 再交付捐贈財產

財政部中區國稅局表示,贈與人在一年內贈與他人之財產總值超過贈與稅免稅額時,應於超過免稅額之贈與行為發生後三○日內,申報贈與稅。又捐贈財產予依法登記之財團法人,如該財團法人係符合行政院頒定之「捐贈教育文化公益慈善宗教團體祭祀公業財團法人財產不計入遺產總額或贈與總額適用標準」(以下簡稱不計入贈與總額適用標準)規定,則不課徵贈與稅。

該局說明,贈與人捐贈予財團法人之財產如為應辦理產權登記者,於辦理移轉登記時,依規定需檢附稽徵機關核發之相關證明書,是贈與人於完成財產捐贈前,已知悉該捐贈行為應課徵或免課徵贈與稅,尚不致產生爭議;惟如所捐贈財產屬免辦理產權登記(例如現金等)者,贈與人可逕交付受贈單位,受贈單位倘於受贈後始經稽徵機關審查不符合不計入贈與總額適用標準,且超過贈與稅免稅額,應課徵贈與人贈與稅,如未申報並應裁處罰鍰,易滋生爭議。

該局特別提醒納稅義務人,倘當年度贈與加計捐贈財團法人金額後超過當年度贈與稅免稅額,應先向稽徵機關申報,待審查核發相關證明書後,始交付捐贈財產。

.jpg)

.jpg)

![永達理保險經紀公司標誌[另開視窗]](images/everproli.png)

![永達社會福利基金會標誌[另開視窗]](images/everprofoundation.png)