財經生活補給站

整理/公關部

熱門發燒財經生活相關訊息,都將在財經新聞一一呈現。

國稅局提供一站式查詢金融遺產服務

Talk版

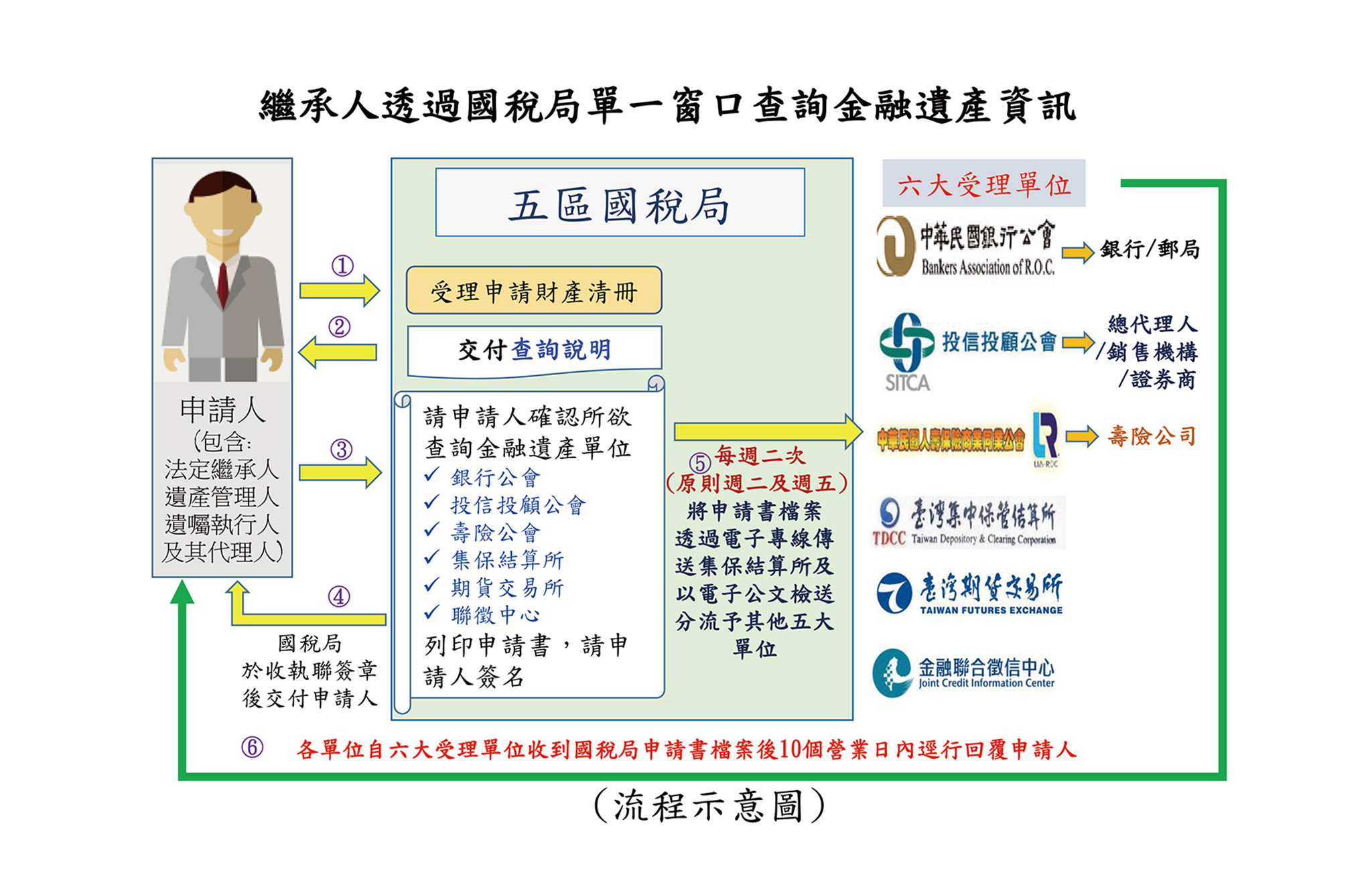

為提供全國民眾更便捷查詢過世親人金融遺產機制,金管會與財政部進行跨部會合作,民眾可於全國任一國稅局申請查詢過世親人之金融遺產,各受理查詢機構將直接或由其會員金融機構提供查詢結果予申請人,民眾查詢金融遺產之方便性及效率性將大幅提升,亦有利民眾辦理遺產稅申報。

過去民眾為查詢過世親人金融遺產,需就不同金融遺產類別,分別向不同機構申辦查詢手續,為期提高資訊取得方便性及查詢效率,金管會日前請台灣金融服務業聯合總會(下稱金融總會)邀集銀行公會、集保結算所、期貨交易所、投信投顧公會、壽險公會及聯合徵信中心等六大受理查詢機構研商,自2020年7月1日起擴大至全國實施,民眾至各地區國稅局申請過世親屬財產清冊時,可同時申請查詢過世親人之存款、上市櫃股票、壽險保單、基金及信用報告等金融遺產資訊。

民眾只要填寫1份申請書,勾選相關查詢單位,即可在國稅局「一站式」完成申請,國稅局受理後將申請資料轉給相關金融機構,但由於金融遺產資料並沒有統一管理機構,須由各家金融機構將查到的金融遺產資料分別郵寄給申請人,財政部為解決此問題,整合國稅局及金融機構作業系統,協調金融機構將查得資料以電子傳輸方式匯回國稅局,統一由國稅局擔任回復窗口。

民眾申請查詢被繼承人金融遺產資料,將統一由國稅局提供,可選擇由國稅局掛號寄送,或者自行至財政部電子申報繳稅服務網站下載「遺產稅電子申辦軟體」,在申請後30個工作日起使用自然人憑證、已申辦健保卡網路服務註冊的全民健康保險保險憑證或其他經財政部審核通過的電子憑證等下載被繼承人包含金融遺產的財產資料。

國稅局提醒,依遺產及贈與稅法規定,被繼承人死亡時遺有財產者,納稅義務人應於被繼承人死亡之日起6個月內辦理遺產稅申報,如有正當理由不能如期申報者,可於申報期限屆滿前,以書面申請延期,延長期限以3個月為限,納稅義務人不得以未接獲查詢的金融單位通知,而免除申報義務或延長申報期限。

除了上述查詢管道外,民眾在辦理親屬死亡登記後,也可到壽險公會網站,下載並填寫「本會受理民眾投保紀錄查詢申請表」,並以郵寄「掛號」到壽險公會,即可查詢過去投保紀錄,包括所有投保公司名稱、投保險種、保額、保單目前狀態等,若想進一步了解保單詳細的內容,仍要自行聯繫詢問保險公司,而每查詢一人的工本費(含掛號郵資)為250元,要以郵政劃撥方式繳款。

另外,金融聯合徵信中心基於考量往生者繼承人除需查詢往生者之金融遺產外,亦須了解往生者生前與金融機構之借款情形,以作為繼承人衡量繼承事項與範圍之參考,爰藉由國稅局單一窗口一站式服務免費提供往生者之「當事人綜合信用報告」,附加即使逾資料揭露期限仍會揭露之「未清償債務資料」,以供繼承人取得完整之往生者銀行債務資料。

▲繼承人可透過國稅局單一窗口查詢金融遺產資訊。

投保利率變動型保險商品應注意事項

Talk版

近年利率變動型保險商品為保險市場上主流商品之一,目前市場上常見之商品類型包括:利率變動型人壽保險、利率變動型年金保險及萬能保險等,金管會提醒民眾,此類商品之本質仍為保險商品,保險公司會收取提供保險保障之保險成本及附加費用,且宣告利率非保證利率,民眾購買時應注意下列事項,慎選最適合自己的保險商品:

一、宣告利率是指保險公司將保戶所繳交之保險費作有效的資金運用,並就其所獲得的投資報酬扣除相關行政費用率後,用以計算利率變動型保險商品之保單價值準備金的利率,非保單存續期間全期固定或保證之利率,也不等同於投資報酬率。宣告利率之適用期間會依商品設計有所不同(常見為1個月或1年,依保單條款之約定辦理),故宣告利率會隨著不同時期之區隔帳戶投資績效好壞而有所不同。

二、各公司之宣告利率有高低之差異,消費者購買時不宜僅以一時的宣告利率較高作唯一考量,同時也要瞭解各公司宣告政策及歷史宣告利率情形,且應先向保險公司索取保單條款樣張,詳細檢視商品保險範圍是否符合自身需求。

三、利率變動型保險商品雖具有宣告利率機制,但因其為長期契約,若保戶欲提前辦理解約,保險公司仍會收取解約費用,保戶可能因提前解約而導致無法拿回所繳保險費之全部金額。

四、外幣收付之利率變動型保險商品,其保險費及保險金等款項給付之幣別均為外幣,購買前應特別注意匯率風險。

金管會為維護保戶權益,已針對利率變動型保險商品,要求保險業者送審時應進行利潤測試(需採現金流量法)及敏感度分析,銷售後應定期召開商品管理小組會議檢視宣告利率與區隔資產投資報酬率之偏離程度、潛在影響現在或未來清償能力、資產負債配置允當性等。另為強化銷售後管理機制及健全該業務之經營,已要求保險業者自2020年7月1日起應檢視與評估下列事項:

一、商品之利潤測試指標不得為負:為公司健全該業務之經營,將利率變動型保險商品之利潤測試指標納入商品送審規範,並要求不得為負,以確保商品利潤之合理性。

二、建立宣告利率平穩機制:為避免公司宣告利率受外在市場利率波動影響,並使公司落實宣告政策之資產負債管理,公司訂定宣告利率應考量區隔資產帳戶固定收益債券利息收益率,並反映必要利潤率及費用率後,建立合理平穩之宣告利率機制。

三、每月宣告利率會議應評估項目:為公司能透過完整分析後進行各商品宣告利率之決定,要求公司應依規定完整評估與檢視各區隔帳戶經營狀況,包含資產報酬率、固定收益資產利息收益率等資訊。

金管會並呼籲,保險業應落實利率變動型保險商品之風險控管及銷售後管理機制,不得以提升宣告利率作為市場競爭手段,且於銷售保險商品時,所使用之廣告、文宣及行銷話術除不得單獨以宣告利率或保單報酬率等條件與其他金融商品作比較外,亦不得以宣告利率調升或僅以投資目的作為銷售訴求,藉以扭曲保險保障之本質而致消費者誤解衍生爭議。

金管會推動保險業對高齡消費者強化保護等措施

Talk版

為保障高齡消費者權益,金管會近年來已持續檢討修正保險法令,要求保險業者遵循對高齡消費者銷售保險商品之相關控管措施,有鑑於我國自2018年起已邁入高齡社會,為進一步強化保險業對高齡消費者投保權益之保障,金管會已推動保險業對高齡消費者強化保護措施,研擬修正「保險商品銷售前程序作業準則」及「保險業招攬及核保理賠辦法」相關規定。現該二法規之修正草案已完成法規預告程序,金管會將配合修正「人身保險商品審查應注意事項」、「投資型保險商品銷售應注意事項」、「投資型保險資訊揭露應遵循事項」等三項行政規則相關規定,並於近日辦理發布。

上開法令涉及對高齡消費者權益保障措施之規定,修正重點如下:

一、自商品設計面強化商品適合度(KYP)措施

(一)保險業進行保險商品研發時,應評估商品特性對於65歲以上之客戶之潛在影響及各種不利因素,包括評估是否適合銷售予65歲以上客戶。另保險業於新銷售保險商品之送審文件,應檢附「銷售對象說明書」,載明依商品特性評估該商品不適合銷售之對象及客戶特性、是否適合銷售予65歲以上之客戶。

(二)保險業於保險商品準備銷售前,應對所屬業務員及合作銷售通路宣導保險商品是否適合銷售予高齡客戶、不適合銷售之對象及客戶特性。

(三)保險商品銷售後,保險業應定期依過去保戶爭議案件重新檢視評估保險商品是否對高齡客戶之權益有不利影響、是否有未落實商品適合度之情形。

二、自招攬及核保面強化充分瞭解客戶(KYC)措施

(一)保險業應要求業務人員及核保人員每年參加公平對待65歲以上客戶之教育訓練。

(二)業務人員及核保人員應評估65歲以上之客戶是否具有辨識不利其投保權益情形之能力,業務人員並應於招攬報告書載明評估結果及理由。但保險商品之特性經評估對高齡客戶不具潛在影響及各種不利因素者,業務人員尚無須辦理上開評估作業。

(三)保險業就傳統型保險商品銷售過程應錄音或錄影,以及核保作業應加強評估適當性之高齡客戶年齡門檻,均自70歲以上調降至65歲以上。

(四)保險業就符合年齡在65歲以上且購買有保價金之保險商品等條件之客戶,應於銷售後且同意承保前再以電話訪問、視訊或遠距訪問,依客戶所購買保險商品不利於其投保權益之情形進行關懷提問,確認客戶瞭解保險商品特性對其之潛在影響及各種不利因素。

三、強化投資型保險資訊揭露面措施

(一)保險業就購買投資型保險商品之客戶均應提供建議書,且建議書於試算揭露各保險年度保單帳戶價值部分,應遵循相關規定。

(二)保險業對65歲以上或為身心障礙者之投資型保險商品客戶,應提供有利其閱讀銷售文件之友善措施。

四、法令施行日期

另經參酌保險公會於二草案預告期間所提建議,考量保險業辦理保險商品設計與要保文件、資訊系統之變更、教育訓練等前置作業,均需相當作業時程,爰金管會針對上開保險業KYP及KYC強化措施之相關規定將給予作業緩衝期,明定相關規定自2022年10月1日施行。

金管會已責成保險公會配合上開法令修正,修訂「保險業招攬及核保作業控管自律規範」、「投資型保險商品銷售自律規範」等自律規範,增訂保險業落實上開法令之作業規範,以利業者遵循,並強化保險業對高齡消費者的保護。

.jpg)

.jpg)

![永達理保險經紀公司標誌[另開視窗]](images/everproli.png)

![永達社會福利基金會標誌[另開視窗]](images/everprofoundation.png)